今回は昨年非常に人気の高かったプラチナカード「エポスプラチナカード」について徹底解説して行こうと思います。

所持する事自体がステータス、そんなプラチナカードにメスを入れる存在なのか?

詳しく解説していきます。エポスゴールドカードからのインビテーションについてもご紹介します。是非最後までご覧下さい!!

この記事の構成

- エポスカードの詳細

- エポスカードの強みについて

- エポスカードの弱点とは

- エポスゴールドカードからのインビテーションの概要

- エポスカードと相性の良い方

エポスカードとは

エポスカードは大手商業施設等を運営している丸井グループのファイナンス担当子会社「エポスカード株式会社」が発行するクレジットカードです。エポスカード株式会社はクレジットカード業務以外にもローンや賃貸営業等のエポスカードと紐付けている金融関連サービスを提供しています。

エポスカード自体のかーどランクは3ランク制、スタンダード、ゴールド、そしてプラチナカードです。

エポスプラチナカードとは

エポスプラチナカードはエポスカード株式会社が発行するプラチナステータスクレジットカードです。エポスプラチナカードは同社が発行するクレジットカードとしては最高ステータスカードになりエポスカードの全サービスを思う存分に利用する事が出来るクレジットカードになります。

エポスプラチナカードの年会費は30,000円(税込)、一定の条件を達成したり招待状経由で入会すると年会費が20,000円(税込)にダウンします。

国際ブランドはVISAの1ブランドのみですが、プラチナカード特典はあらかた利用可能な上、優秀なVISAのコンシェルジュが付帯する為コスパが非常に良いクレジットカードになります。

エポスプラチナカードの詳細スペック

まずはエポスプラチナカードの詳細なスペックについてご紹介します。

エポスカードの大人気ゴールドカード「エポスゴールドカード」との比較形式でご紹介します。

是非ご覧ください

| エポスプラチナカード | エポスゴールドカード | |

| 年会費(本会員) | 30,000円(税込) ※招待経由は20,000円(税込) ※年間100万円利用で翌年度以降年会費20,000円(税込) | 5,500円(税込) ※招待経由で永遠無料 ※年間50万円利用で翌年度以降年会費永年無料 |

| 年会費(家族会員) | 本会員からの招待経由で永年無料 ※本会員がプラチナの場合でも家族カードはゴールドになります。 | 本会員からの招待経由で永年無料 |

| 申し込み条件 | 18歳以上の方(学生を除く) | 18歳以上の方(学生を除く) |

| 国際ブランド | VISA | VISA |

| 基本還元率 | 0.5%〜 | 0.5%〜 |

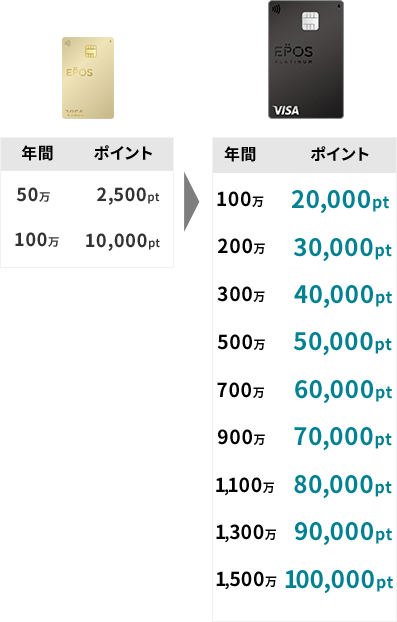

| 年間ボーナスポイント上限 | 10万ポイント | 1万ポイント |

| 獲得ポイント | エポスポイント | エポスポイント |

| 海外旅行保険 | 最高1億円(自動付帯)(家族特約あり) | 最高1,000万円(自動付帯) |

| 国内旅行保険 | 最高1億円(利用付帯)(家族会員2,000万円) | ー |

| ショッピング保険 | ー | ー |

| 国内空港ラウンジ | 同伴者1名無料 | 本会員のみ |

| 海外空港ラウンジ | プライオリティ・パス(1,000カ所以上) | 2カ所 |

| その他サービス | ・ファミリーボーナスポイント(最高6,000pt) ・お誕生日ポイントアップ(2倍) ・選べるポイントアップ ・10%ポイントプレゼント5day ・プラチナグルメ ・コンシェルジュ(VISA Platinum Concierge Center) ・プラチナゴルフ | ・ファミリーボーナスポイント(最高3,000pt) ・選べるポイントアップ ・10%ポイントプレゼント5day |

| 追加電子マネー | Apple Pay(タッチ決済対応) Google Pay(タッチ決済対応) QUICPay | Apple Pay(タッチ決済対応) Google Pay(タッチ決済対応) QUICPay |

| 追加カード | 家族カード ETCカード EPOSプリペイドカード プライオリティ・パス | 家族カード ETCカード EPOSプリペイドカード |

エポスプラチナカードの特徴は5つ

- 充実の旅行保険

- VISAのプラチナコンシェルジュ

- お誕生日月ポイント2倍

- 年間10万ポイントのボーナスポイント

- 18歳から持てるプラチナカード

充実の旅行保険

エポスプラチナカードの旅行保険は非常に充実しています。

海外旅行保険・国内旅行保険共に最高1億円の保険金が付帯します。国内旅行保険は利用付帯ですが、海外旅行保険に関しては自動付帯ですのでカードを使用しなくても旅行保険の補償対象になるのは非常に評価が高いです。

またエポスプラチナカードの場合は家族特約が非常に充実している為カードを持たないお子様やお孫様等の事故にも対応出来るのが評価されています。

詳しい旅行保険は以下のスペック表でご確認下さい

<海外旅行保険>

| 本会員 | 家族会員(家族特約) | |

| 死亡・後遺障害費用 | 最高1億円 | 最高2,000万円 |

| 傷害治療費用 | 最高300万円 | 最高200万円 |

| 疾病治療費用 | 最高300万円 | 最高200万円 |

| 個人賠償責任費用 | 最高1億円 | 最高1億円 |

| 携行品損額補償 | 年間100万円 | 年間100万円 |

| 救援者費用 | 年間200万円 | 年間200万円 |

<国内旅行保険>

| 本会員 | 家族会員(家族特約) | |

| 死亡・後遺障害費用 | 最高1億円 | 最高2,000万円 |

| 入院保険金日額 | 5,000円 | 5,000円 |

| 通院保険金日額 | 3,000円 | 3,000円 |

| 手術保険金 | 最高20万円 | ー |

※

<家族特約について>

エポスプラチナカードの家族特約については以下の規約があります。

「親族とは6親等以内の血族、配偶者及び3親等以内の姻族となります。」

また以下の条件を満たす方が保険の支払い対象になります。

- 旅行の目的を持って住居を出発した時点において、上記に該当する親族である事。

(ご旅行出発後に誕生したお子様は補償対象外になる可能性があります。) - 事故発生時、発病時または費用発生時において上記に該当する親族である事

上記の条件を満たす方が家族特約によって補償金が支払われる方になります。

VISAのコンシェルジュ

エポスプラチナカードには自前のコンシェルジュデスクが存在しません。

その為コンシェルジュ業務に関してはVISAのコンシェルジュサービスである「VISA Platinum Concierge Center(以下VPCC)」に委託されています。

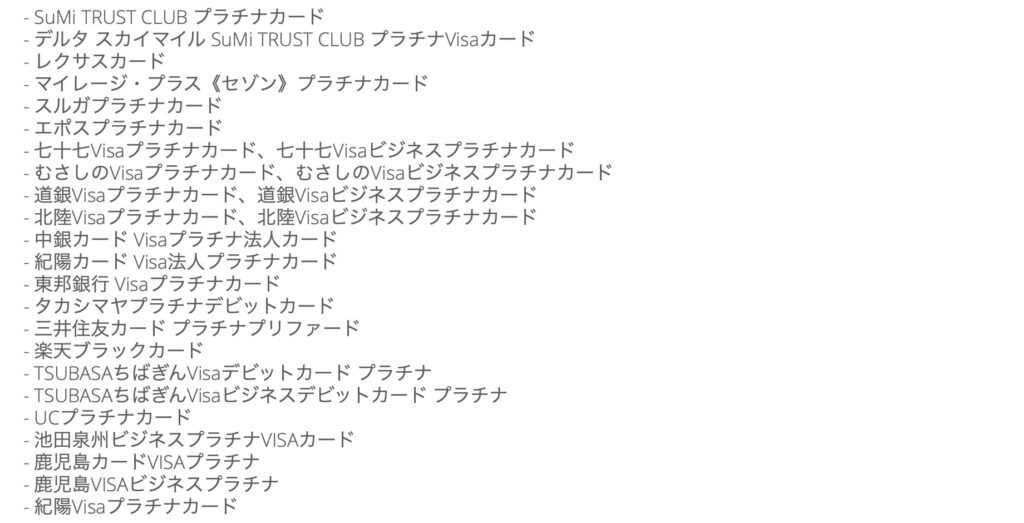

VPCCは数多くの日本発行プラチナカードのコンシェルジュ業務を担当しており、エポスプラチナカードの他にもmileage Plusセゾンプラチナカードや三井住友カード プラチナプリファード等の有名プラチナカードなどがあります。

VPCCはLINE対応可能

VPCCは24時間の電話対応の他LINEでの対応も行っております。

その為電車での通勤時間や休憩時間等の長時間電話が出来ない場合でも問題無く依頼する事が可能ですので非常に評価が高いコンシェルジュサービスです。

<VPCC利用可能プラチナカード一覧>

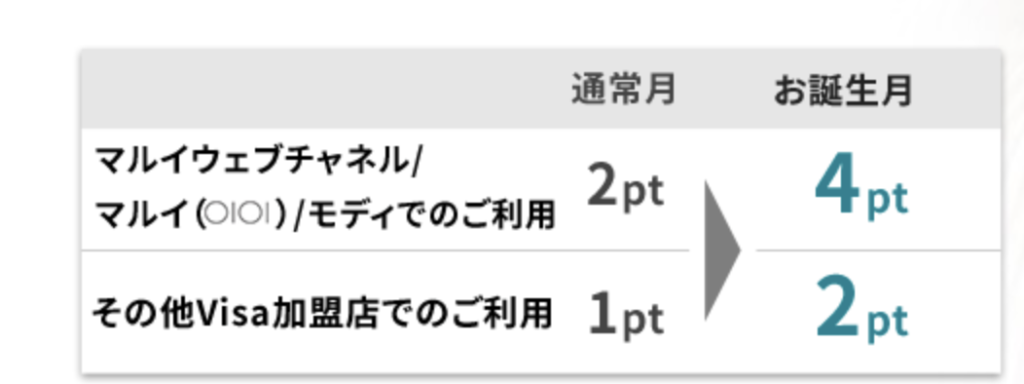

お誕生日月はポイント2倍

エポスプラチナカードは通常還元率0.5%のクレジットカードですが、お誕生日月のみ、ポイント還元率が倍になります。ポイント還元率が倍になるのは「通常ショッピング」と「マルイ関連利用」のみ、ポイントアップサイトの利用やエポスポイントUPサイトでの利用は2倍になりません。

マルイ関連サービス利用やクレジットカードで大きな買い物等を行う場合にはかなりのポイント差になる為決済金額が大きい方には是非ともおすすめしたい特徴です。

最大で年間10万ポイントのボーナスポイント

エポスプラチナカードはボーナスポイント上限が高い事でも有名です。

通常クレジットカードのボーナスポイント上限は3万ポイント程、余程年会費の高額なクレジットカードでも利用しない限りボーナスポイントが上限が撤廃される事はありません。

しかしエポスプラチナカードの場合は「年間1,500万円利用」までボーナスポイントが付与されます。これはプラチナカードユーザーにとってはかなり大きなメリットなのではないでしょうか?

ボーナスポイントの金額別付与数は以下の通りです。

年間1500万円以上利用する方は殆どいらっしゃらないでしょう。

なお年間1500万円利用した際の獲得ポイントは「175,000pt」となり

ポイント還元率は「1.1%」となります。

18歳から持てるプラチナカード

エポスプラチナカードは対象年齢が18歳からとなっている非常に珍しいクレジットカードです。

実際に18歳から所持出来る方は少ないでしょう。

殆どの方がスタンダードカードからスタートしてゴールドを経てプラチナになります。

その為簡単には手に入らないのがプラチナカードです。

ですが通常は対象年齢が25歳以上や30歳以上だったりと年齢制限がかなり厳しく設定されており、若者が入手する事は難しいです。

その点、エポスプラチナカードの場合は頑張れば若者でも手に入るレベルの年齢制限に設定されているあたりが非常に評価を上げています。

対象年齢18歳以上のエポスプラチナカードですが、学生の方は申し込む事が出来ません。エポスカードの中で学生対応なのは「エポスカード」のみです。

学生さんでアルバイトをしている方は「アルバイト・パート」で、をしている方などは「個人事業主」で登録するのも1つの手です。

いかがでしょうか?

プラチナカードとしてのステータス制を兼ね備えながらも手にし易いクレジットカードとなっているのが特徴です。

さてここからはエポスプラチナカードのデメリット、弱点についてご紹介します。

通常プラチナカードはコスパ度外視のラグジュアリー仕様になっている事が多く煌びやかな特典満載のクレジットカードになっています。ではエポスプラチナカードはどうでしょうか?

エポスプラチナカードの弱点はこれ

- キラキララグジュアリー特典

- 上がらない還元率

- ステータス

キラキララグジュアリー特典

エポスプラチナカードは良くも悪くも一般人向けのプラチナカードです。

ですのでキラキラしたようなプラチナカード特典はあまり準備されていません。

一泊30万円、40万円もするような高級ホテルの優待特典などは殆どないと言って良いでしょう。

キラキラした高級特典を希望される方にとっては物足りない特典となっているのがエポスプラチナカードの弱点です。

上がらない還元率

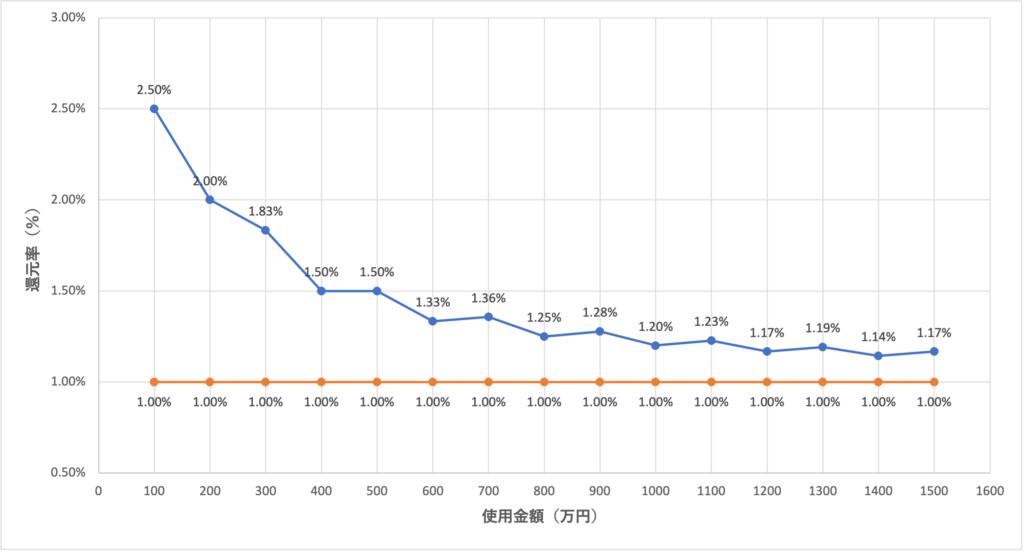

先ほどエポスプラチナカードのボーナスポイントをご紹介しましたが、いかがでしたでしょうか?

還元率に関しては高い低い様々な意見があるかと思いますが、私個人的な意見からすると「低くはないけど高還元率ではない」と言った意見になります。

と言うのも年会費こそ高額ですが還元率が1.0%スタートのプラチナカードもそこら中にあります。代表例ですと、三井住友カード プラチナは還元率1.0%スタートな上、ポイントアップ特典が多数準備されている為還元率は実質1.2%程になります。

高額決済を行うのであればボーナスポイントよりも通常還元率が物を言う世界になってくる為エポスカードにとっては苦しい状況になるでしょう。

高額決済を行う方にはあまり向いていないのがエポスプラチナカードの弱点です。

エポスプラチナカードの最高還元率は100万円利用時の2.5%です。

高還元率プラチナカードと言えるのは還元率1.5%程ですので年間500万円以上の利用では還元率は期待出来ない形になります。

ステータス

プラチナカードにはステータスが付き物です。

ステータス欲しさにプラチナカードを選ぶ方が多いでしょう。

その観点から言えばエポスプラチナカードにはステータス性があまりありません。

入手自体はかなり困難ですが、きちんとした社会人の方がエポスカードを長年利用してくれば問題無く発行出来るレベルですので限られた方のみが持てるようなプラチナカードではありません。

他の人と被りたく無い方やステータスを求める方にはあまり向かないでしょう。

以上がエポスプラチナカードの代表的な弱点になります。

これらの弱点、デメリットは関係の無い方も大勢います。自分の決済状況や今後のカード利用と照らし合わせて良く考えてみて下さい

ここからはエポスゴールドカードからのインビテーションについてご紹介します。

エポスゴールドカードからのインビテーションはかなり好条件でのカード発行をしてくれます。

エポスゴールドカードからのインビテーションを狙っている方は是非参考にして見て下さい!

プラチナカードの場合還元率や特典に引けを取らない程に人気の発行理由として「ステータス」が挙げられます。

安いと言っても2万以上かかるクレジットカードですのでステータス性を気にするのも当然です。

エポスゴールドカードからのインビテーションについて 概要

エポスカードは年間の決済金額や決済回数に応じてワンランク上のクレジットカードに好条件で招待をする「インビテーション(招待状)」を発行しています。

インビテーション自体はエポスカードに限らず全てのカード会社が行なっていますが、エポスカードの場合はインビテーションの発行枚数、発行条件がかなり明確になっている為、ある程度招待条件が明らかになっています。

今回はインビテーションの大まかな指標と効率良くインビテーションを獲得する為のコツをご紹介します。

エポスプラチナカードへの招待状は「年間利用金額を元に決定」

エポスゴールドカードを入手すると年間利用金額の指標が表示されます。

これは年間利用金額に応じてボーナスポイントを付与する為です。またこの金額がエポスプラチナカードへのインビテーション条件となっている場合が多いです。

具体的な年間利用金額は「100万円以上、150万円まで」となっています。

150万円までと言うのは150万円以上決済してインビテーションが来ない方は殆どいない為です。

年間利用金額が100万円以上になるとある程度インビテーション発行予備軍に入ると言われています。年間100万円ですのでそう簡単に達成出来る額ではありませんが、、、なんとかすれ達成出来る金額ではあります。

エポスプラチナカードはエポスゴールド入会後「1年2ヶ月半後」

エポスプラチナカードのインビーションは最短で「1年2ヶ月半後」に来る事が分かっています。

これはエポスゴールドカードの年間利用金額を元に集計している関係上のようです。

エポスゴールドカードの年間利用金額集計は「カード有効期限月」になっています。

その為基本的にプラチナのインビテーションが来るのは「カード有効期限月の2ヶ月半後」となるでしょう。

以上の要因からエポスプラチナカードのインビテーションなどは

利用金額は重要だが回数も重要

エポスプラチナカードのインビーテーションは基本金額ベースで選ばれますが、決済回数もかなり重要なようです。これはエポスカードに限らずカード会社全般に言える事ですが、決済金額よりも決済回数の方が重要な場合が多いです。

とりあえず月5回以上、最低でも月1回以上利用しておかないと年間100万円以上利用してもインビテーションが来ない可能性があります。

インビーテーションを確実にする対策とは

ここからはインビテーションを確実にする方法についてご紹介します。どうしてもインビーてションが欲しい方は是非参考にして見て下さい!

<決済回数を増やす>

クレジットカード会社の印象は決済回数によって変化します。

高額決済でも回数が少ないと良い待遇は期待できません。100円でも50円でもエポスカードで決済する事が重要です。また公共料金の支払いをエポスにまとめると効果的です。

普段あまりいじらないような決済箇所を変更する事でクレジットカード会社は意外と喜んで来れます。

<他社カード利用枠を抑える>

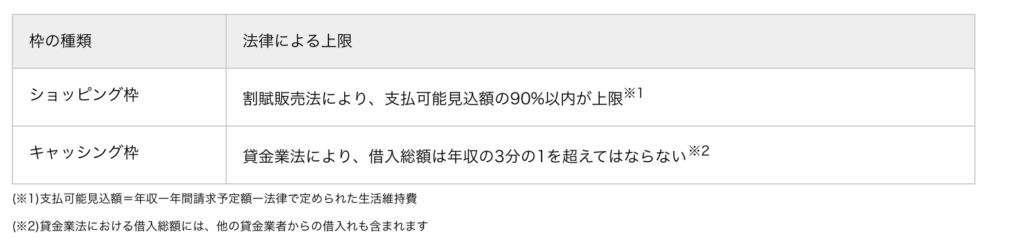

クレジットカードの利用可能枠は複数のカード会社の合計で計算しがちです。

またクレジットカードの利用枠上限は日本の法律によって「年収から生活維持費を差し引いた金額(支払い見込可能額)の90%」と定められています。その為すでに他社のクレジットカード利用枠を利用している場合エポスカードの利用枠を上げる事は難しくなります。

エポスカードのインビーてションを獲得するには年収を上げるか他社クレジットカード利用枠を抑えるようにしましょう。

CICについて

株式会社シー・アイ・シー(以下、CIC)は、クレジット会社の共同出資により、昭和59年に設立された、主に割賦販売や消費者ローン等のクレジット事業を営む企業を会員とする信用情報機関です。

消費者のクレジットおよび消費者ローンに関する信用情報(個人の属性・契約内容・支払状況・残債額など)を加盟会員であるクレジット会社などから収集し、

それらクレジット会社からの照会に応じて情報を提供しています。

結局の所何をすれば良い?

エポスプラチナカードのインビテーションに関しては以下の3つを行なってもらえればインビテーションを獲得出来る確率が上がります。

- 半年間のクレジットカード申し込みを抑える

- エポスカードを中心に使う

- コンスタントに利用する

エポスプラチナカードと相性の良い方は?

最後にエポスプラチナカードと相性の良い方についてご紹介します。

これは私の個人的な意見になりますのでご興味の方は是非ご自身でお考え下さい!

エポスプラチナカードとの相性が良い方はこんな方

- あまり高額決済を行わない方

- 年間100万円以上を利用する方

- 電子マネーへのチャージをクレジットカードで行なっている方

エポスプラチナカードは高額決済でポイント還元率が落ちないクレジットカードではあるものの、年間利用金額100万円から200万円程度が一番還元率を高く保つ事が出来る為基本的には超高額決済を行わない方におすすめです。

またエポスプラチナカードのボーナスポイントは年間利用金額100万円以上です。

99万円利用ではボーナスポイントは付与されません。きちんと年間100万円以上利用される方が一番効率良くポイントを獲得出来ます。

またあまり知られていないですがエポスプラチナカードは大抵の電子マネーであればチャージをしてもポイントが付与されます。付与される電子マネーはこちら

エポスカード自体が電子マネーの積極的な使用を推奨している為他社クレジットカードよりも電子マネーチャージでのポイントが溜まりやすくなっています。

以上がエポスプラチナカードのご紹介です。

いかがでしたでしょうか?大衆向けのプラチナカードではありますが、プラチナカードはプラチナカードです豪華な特典や充実した付帯サービスが魅了的ですね。

最後にエポスプラチナカードの入会方法についてご紹介して終わりにします。

エポスプラチナカードの入会方法について

エポスプラチナカードは直接申し込みが可能なクレジットカードになります。

スタンダードエポス、エポスゴールドカードを飛ばしてそのままエポスプラチナカードに申し込む事が可能です。

ですがエポスプラチナカードの基本的な申し込み方法は「インビテーション」でしょう。

確実にエポスプラチナカードを手にしたい方はエポスゴールドカードからのインビテーションを利用して入手しましょう。

注意点として

エポスプラチナカードは直接入会時の入会特典がありません。

エポスカード全カードの中で入会特典があるのは「エポスカード」のみになります。

エポスカードに新規入会後、ゴールドインビテーション、プラチナインビテーションを経由してプラチナカードに入会するのが最安値入会コースになります。

エポスカード入会後、2つのインビテーションを経てプラチナカードにする場合、

最短でも1年10ヶ月かかります。(ゴールドインビテーションまで7ヶ月半)(プラチナインビテーションまで1年2ヶ月半)

最後に

今回はエポスプラチナカードについてご紹介しました。

クレジットカードとしては非常に優秀なプラチナカードですが、キラキラプラチナ特典が少ないなどのでデメリットもありますが、利用用途によっては非常に優秀なクレジットカードになるでしょう。

ご興味のある方は是非ご参考にして見て下さい!

参考サイト

エポスカード

https://www.eposcard.co.jp/index.html

VISA